作为国际商业枢纽,香港吸引了无数跨国企业和投资者。对于这些公司的股东和财务决策者而言,一个核心问题是:公司赚了钱,究竟能分多少?什么时候能分?

这个问题看似简单,背后却有一套严谨的法律框架在保驾护航。香港《公司条例》为公司的分红派息行为划下了清晰的“安全区”与“禁区”。今天,我们就来深入聊聊,在香港,公司分红的法律边界究竟在哪里,以及那个关键的概念——“可分配利润”。

一、 分红的核心原则:只能动“可分配利润”

简单来说,香港法律不允许公司“杀鸡取卵”。为了保护债权人的利益和公司的长期健康,分红必须来源于真实的经营成果,而不能侵蚀公司的老本(即股本)。

根据《公司条例》第297条,一家香港公司只能从其“可分配利润”中拨出款项进行分红。

那么,什么才算“可分配利润”呢?法律给出了一个明确的公式:

可分配利润 = 累计已实现利润 – 累计已实现亏损

这里有三个关键词需要理解:

- 累计:看的不是某一个时间点的盈亏,而是公司自成立以来,所有年份盈亏的总和。

- 已实现:这是最关键的一点。利润必须是“已实现”的,通常指资产已经通过交易变现,或产生了无可争议的收款权利。账面上房产升值了,但没卖掉,这属于“未实现利润”,不能用来分红。

- 未用于分配或资本化:之前没有拿来分过红,也没有通过增发新股(资本化)方式转成股本的利润。

一个常见的错误案例:某家族企业年初卖掉一处物业获得大笔收益,但全年业务实际是亏损的。董事会若想将卖楼的利润全部用于分红,就可能触犯法律。因为必须先冲抵全年的业务亏损,剩余的才能作为“可分配利润”。

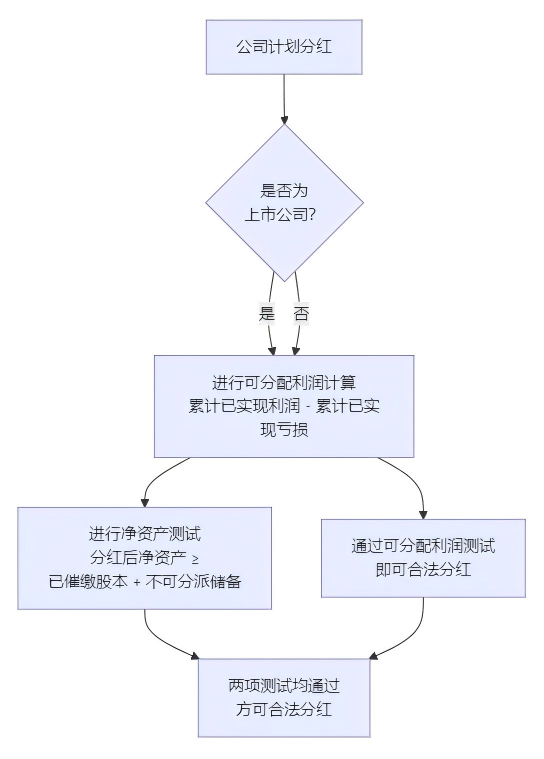

二、 上市公司的额外“紧箍咒”:净资产测试

对于上市公司,法律的约束更为严格。除了遵守上述基本规则外,《公司条例》第298条还增加了一道“净资产测试”的防线。

该条款规定,上市公司在分红后,其净资产(总资产减总负债)不得低于其“已催缴股本”与“不可分派储备”的总和。

- 已催缴股本:股东已经承诺并需要支付的股本金额。

- 不可分派储备:主要包括未实现的利润,以及法律或公司章程明确禁止分配的储备金。

这道测试的核心目的是防止上市公司在资产虚高(例如,资产重估产生大量未实现利润)的情况下过度分红,确保公司清偿债务和持续经营的能力不受影响。

为了更直观地理解整个利润判断流程,我们来看下面这张图:

三、 利润从何而来?依据哪些财务报表?

公司如何确定自己有多少可分配利润呢?《公司条例》第302条指出,这需要依据公司指定的“参照财务报表”中所列明的财务项目来确定。

通常情况下,公司会依据最近一期经审计的年度财务报表来判断。在某些情况下,也可以依据为分红目的而编制的中期财务报表。这些报表必须真实、公允地反映公司的财务状况,为分红决策提供可靠的数字基础。

另一个真实场景:一家外贸公司年底报表显示盈利,但在审计报告中被强调,有一笔重大海外应收账款回收存在高度不确定性。此时,公司在决定分红时,就必须审慎考虑这部分利润是否属于“已实现利润”,盲目分红可能带来巨大风险。

四、 越界分红,后果有多严重?

法律划定了边界,越界的后果自然是严厉的。

如果公司进行了非法分红,而股东在接收分红时,知道或理应知道这笔分红是违法的(例如,明知公司正在严重亏损),那么该股东有义务将分红款项全额退还公司。

这对于负责决策的董事和高管而言,无疑敲响了警钟。确保分红在法律框架内进行,是他们对公司和债权人负有的受托责任。

结语:合规分红是稳健经营的基石

理解“可分配利润”的边界,不仅是法律合规的要求,更是公司财务稳健和赢得市场信任的基石。无论是初创企业还是跨国集团,一套清晰、审慎的分红政策都至关重要。

对于投资者、审计师和金融机构来说,在与香港公司打交道时,透彻分析其分红合规性,也是评估其公司治理水平和财务风险的关键一环。准确的判断,依赖于一手、权威的公司文件与财务数据。

如果您需要核实某家香港公司的商业登记状况、股东董事信息,或调取其最新的年度财报,亚古数据可以为您提供高效、可靠的香港公司查册服务,帮助您做出更明智的决策。